Europa: Handlungsunfähig im Kampf gegen das Virus

Das Corona-Virus hat Europa erreicht. Es gibt mehr als 320 Infektionen in Italien, erste Fälle werden aus Österreich, Spanien, der Schweiz gemeldet und auch in Deutschland haben sich nun zwei weitere Menschen mit dem gefährlichen Erreger angesteckt. Das Virus macht an keiner Grenze halt und es ist zu befürchten, dass es noch viele weitere Fälle in Europa gibt, die bislang nicht erkannt wurden. Die Corona-Krise trifft Europa zur denkbar schlechtesten Zeit. Schwache zyklische Wachstumsdynamik und ungelöste strukturelle Probleme auf der einen Seite, geld- und fiskalpolitische Handlungsunfähigkeit und damit eine gewisse Machtlosigkeit auf der anderen Seite. Der alte Kontinent hat aufgrund seiner politischen Struktur im Gegensatz zu China und den USA nur begrenzte Möglichkeiten, die negativen wirtschaftlichen Effekte einer drohenden Pandemie abzufedern. Wir reduzieren deshalb unser Exposure in europäischen Aktien deutlich und senken damit die Risikoauslastung in unseren Portfolien spürbar ab.

Der Ausbruch des Corona-Virus in Europa wird in den nächsten Monaten zu einer deutlichen Eintrübung in den Konjunkturindikatoren führen und vermutlich die gerade begonnene zyklische konjunkturelle Erholung beenden. Wirklich dramatisch ist aber, dass dies in einem strukturellen Umfeld passiert, in welchem Europa ohnehin einem massiven Gegenwind ausgesetzt ist und kaum Möglichkeiten besitzt, die negativen wirtschaftlichen Effekte des Virus abzufedern.

Machtlose Geld- und Fiskalpolitik

China kann und wird auf die virusbedingte Wachstumsabschwächung im ersten Quartal mit einer massiven geld- und fiskalpolitischen Offensive reagieren. Vorausgesetzt, die Epidemie im Reich der Mitte erreicht in den kommenden Wochen ihren Höhepunkt, dürfte dank dieser Maßnahmen vermutlich schon ab dem Frühsommer dort ein Aufholeffekt einsetzen, der die konjunkturelle Delle über den Jahresverlauf nahezu und ohne größere Spuren ausbügeln kann. Der Eurozone dagegen bleibt dieser Weg versperrt. Die Geldpolitik der Europäischen Zentralbank ist weitgehend ausgereizt; eine weitere moderate Zinssenkung ist zwar wahrscheinlich, aber vermutlich wenig wirksam. Gleiches gilt für eine mögliche Anhebung der monatlichen Anleihekäufe oder der Ausweitung der Liquiditätshilfen für den schwachen Bankensektor.

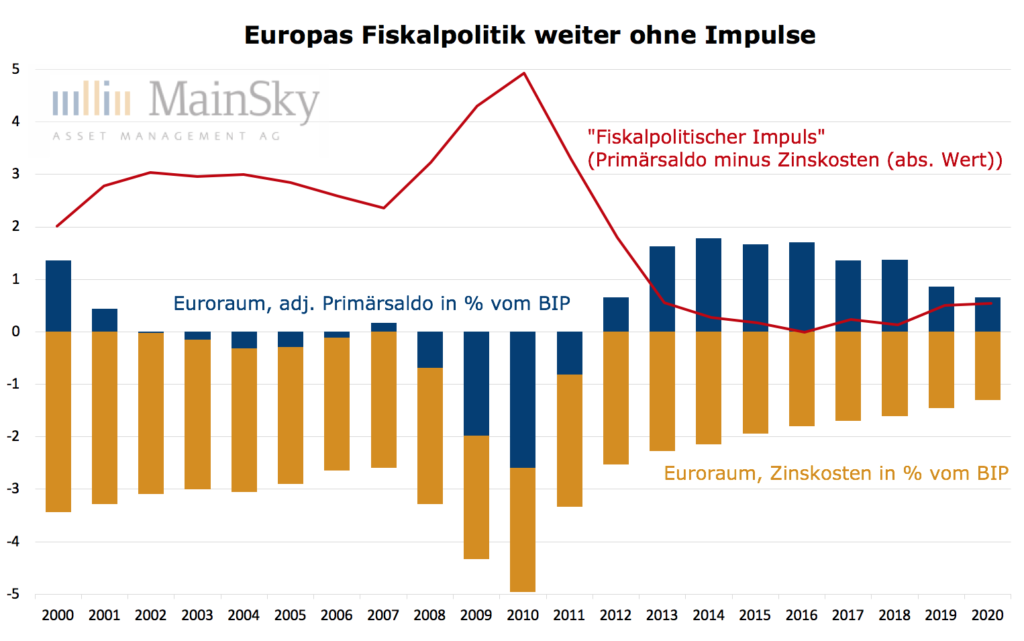

Auch die Fiskalpolitik wird in dieser Krise ihre Handlungsunfähigkeit ein weiteres Mal unter Beweis stellen. Seit Jahren zwischen den Erfordernissen des EU-Stabilitätspaktes und der Doktrin der ‚Schwarzen Null‘ gefangen, wird sie auch in diesem Jahr trotz massiv fallender Zinskosten keine expansiven Impulse setzen können. Statt Haushaltsüberschüsse wie in Deutschland für fiskalpolitische Anreize wie zum Beispiel Steuererleichterungen zu nutzen, genießt das Gebot des Sparens weiterhin oberste Priorität. Zwar hat der Sparzwang in den vergangenen Jahren leicht abgenommen, kompensiert damit aber lediglich die gleichzeitig immer weiter gesunkenen Zinskosten (siehe Grafik). Im Korsett der europäischen Währungsunion gefangen dürften auch jegliche Vorstöße in die andere Richtung langwierige Verhandlungen nach sich ziehen, für spontanes und damit rechtzeitiges Handeln ist dieses Konstrukt einfach nicht geschaffen.

Währungsunion weiterhin krisenanfällig

Zudem bleibt die Währungsunion weiter krisenanfällig. Es ist unstrittig, dass für ein Funktionieren einer Währungsunion drei Bedingungen erfüllt sein müssen:

– ein zentrales Budget inkl. einer zentralen Steuerpolitik,

– ein einheitliches Einlagensicherungssystem des Bankensektors und

– ein funktionierendes Transfersystem.

Nach wie vor ist die Eurozone politisch nicht in der Lage, diese Bedingungen herzustellen. Im Dezember vergangenen Jahres ist trotz monatelanger Verhandlungen der Versuch erneut gescheitert, eine gemeinsame europäische Einlagensicherung auf den Weg zu bringen. Gerade Deutschland blockiert hier unverändert – mit negativen Konsequenzen. Die Währungsunion bleibt ein ‚Stückwerk‘ und die ökonomischen Spannungen können nicht ausgeglichen werden. Dies zersetzt die politische Akzeptanz der europäischen Idee zusehends.

Probleme im Bankensektor ungelöst

Die nationalen Egoismen verhindern ebenso, dass im europäischen Bankensektor die notwendige Konsolidierung und damit eine Stärkung der verbleibenden Institute erfolgen kann. In vergleichbaren Währungsräumen (wie z.B. den USA oder Kanada) gibt es drei bis maximal vier ‚große‘ Banken, in Europa sind es siebzehn. Im Ergebnis sind sie ertrags- und eigenkapitalschwach – fatal für einen Währungsblock, der sich primär über den Bankensektor und weniger den Kapitalmarkt finanziert.

Die Ankunft des Corona-Virus in Europa und die derzeit nicht abschätzbaren Folgen einer globalen Pandemie haben zu Wochenbeginn zu einem Einbruch an den Börsen geführt. Wegen der Handlungsfähigkeit Europas im Kampf gegen die wirtschaftlichen Folgen des Virus erwarten wir auch im laufenden Jahr eine Fortsetzung der schlechteren Entwicklung von Europas Börsen gegenüber den globalen Aktienmärkten und reduzieren deshalb unser Engagement in europäischen Aktien. Somit senken wir auch die Risikoauslastung in unseren Portfolien spürbar ab.